(报告出品方/作者:德邦证券,倪正洋、郭雪)

1. 整合中稳步前进,“十四五”循环经济赋予行业新使命

2021 年报和 2022 年一季度报已披露完毕,各板块两级分化突出。根据申万 (2021)各板块营收和归母净利增速对比,2021 年营收和利润增速靠前的多为周 期板块,呈现“煤飞色舞”局势,其中申万(2021)环保行业指数上涨 20.64%, 在 30 个行业板块中排名第 7;全年营收同比增长 18.42%,排名第 14;全年归母 净利润同比增长 18.56%,排名第 13。2022 年 Q1 受俄乌战争影响及国内疫情反 复影响,大宗商品价格持续走高,其中申万(2021)环保行业指数下跌 12.51%, 在 30 个行业板块中排名第 17;营收同比增长 7.62%,排名第 19;归母净利润同 比下跌 17%,排名第 20。

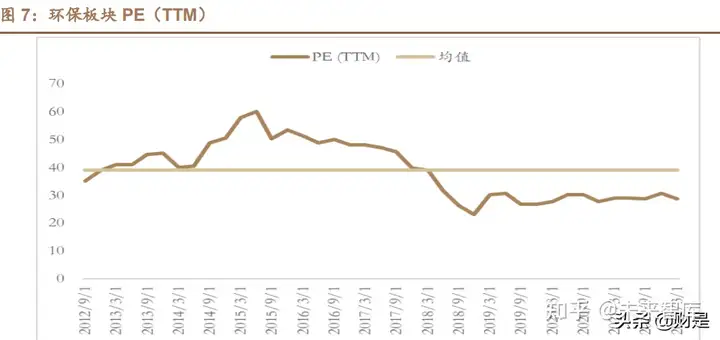

环保行业过去几年经历了剧烈的震荡和调整。很多企业纷纷“混改”,行业也 在面临新的转型问题。在碳中和大背景下,环保行业承担了“绿色”“低碳”使命, 减污降碳将是全社会持续发展的目标,未来行业估值有望修复。

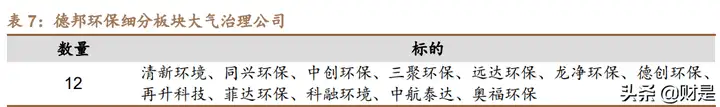

环保板块基本面向好,“十四五”乃至今后循环经济发展将具有深远意义。环 保行业在历经国补退坡、PPP 项目逐渐回归理性以及“国进民退”混改大潮后, 环保企业开始寻找新的业务方向和增长点,同时重视自身核心业务的持续发展, 在打造韧性十足的主营业务链之外,也积极跨界,布局新能源等热门赛道,以求 在市场政策调整和产业激宕中稳步发展。根据 WIND 数据,德邦环保板块 136 家 上市公司(其中水务 14 家、水处理 35 家、大气治理 12 家、固废处理 34 家、环 境监测/检测 12 家、园林 7 家、环境修复 9 家、环保设备 13 家)2021 年共实现 营业收入 4139.76 亿元,同比增长 16.1%;归母净利润 247.94 亿元,同比增长 2.8%,主要系启迪环境归母净利润大幅减少所致,若剔除启迪环境极端影响后, 归母净利润 293.34 亿,同比增长 14.2%,业绩实现积极向好改善;环保板块 2022 年 Q1 受疫情反复影响,部分工厂停止生产、项目延期等,实现营收 896.2 亿元, 同比增长 8.5%,归母净利润实现 64.25 亿元,同比下降 20.4%。

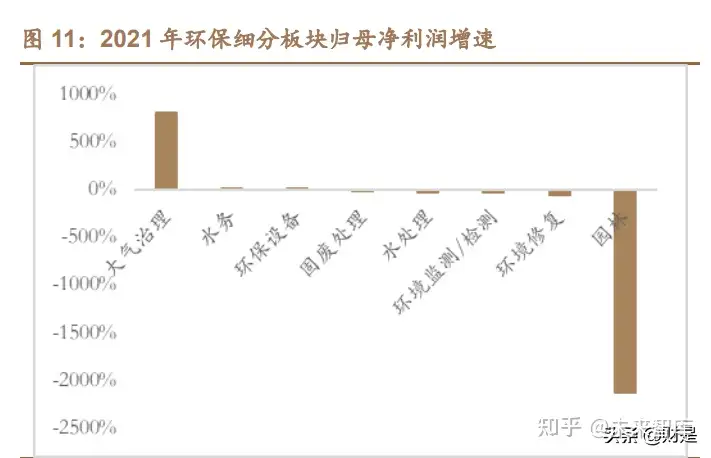

受益于碳中和,2021 年细分板块除园林外,全面向好。考察环保 8 个细分板 块, 2021 年收入增速较大的分别为水务(25%)、固废处理(22%)、环保设备 (20%)、环境修复(16%),仅园林出现下跌(-5%);归母净利润增速较大的分 别为大气治理(816%)、水务(21%)、环保设备(15%)。2022 年一季度各板块 营收保持增长态势,收入增速较大的分别为环境修复(32%)、大气治理(27%)、 及环保设备(15%),归母净利润中仅有园林和环保设备保持增长,分别增长 82%、 10%。

2. 水务板块:城镇供水重新定价,农村供水普及率持续提升

根据 wind 数据,2021 年德邦环保细分领域水务板块(共 14 家上市公司)全 年实现收入 664.34 亿元,同比增长 25.4%;归母净利润合计 103.96 亿元,同比 增长 21%;2022 年 Q1 实现收入 148.22 亿元,同比增长 8.8%;归母净利润合计 20.23 亿元,同比下降 10.3%。2021 年 8 月 6 日,国家发展改革委、住房城乡建 设部联合印发《城镇供水定价成本监审办法》和《城镇供水价格管理办法》,自 2021 年 10 月 1 日正式实施。两办法旨在解决当下城镇供水的定价和调价难题, 加快建立健全以“准许成本加合理收益”为核心的定价机制,促进供水企业降本 增效,明确了城镇供水的定价方式以及成本核算方式,促进城镇供水事业健康发 展。目前我国水价远低于世界平均水平,两办法为水务企业带来新的成长契机。

2021 年水务板块毛利率和净利率分别为 31.9%和 19%,分别同比降低 3.5pct、 0.5pct。整体来看,水务板块近年发展稳定,供水量稳步提升,毛利率和净利率 近年来维持稳定, 2021 年虽有下降,但随着《城镇供水定价成本监审办法》和 《城镇供水价格管理办法》实施,为企业供水收益率提供保障机制,为供水价格 提供核查和补偿机制,有助于保障水务市场的良性发展,提高供水质量,水务资 产或将迎来价值重估。 目前我国水价远低于世界平均水平,两办法为供水企业提高水价提供了契机。 预期水务板块未来几年业绩将进一步释放。同时,水价上涨丰厚水厂利润,也将 为管道修补、改建和智能化改造提供资金支持。

财务指标方面,资产负债率呈现逐年升高态势,2021 年比上年同期增加 2.09pct 至 56.52%,2022 年 Q1 同比增加 1.55pct 至 56.43%;2021 年收现比为 83.31%,同比减少 13.49pct,主要是中原环保收现比较低,仅为 25.91%所致(中 原环保 2021年经营活动现金流出增长265.3%,投资活动现金流出减少84.93%, 主要原因为会计政策变更,在建 PPP 项目经营活动现金流出大;根据特许经营模 式,项目尚未达到收款期,导致经营活动现金流入少,与净利润存在重大差异), 2022 年 Q1 同比增加 1.89pct;经营性现金流净额/收入近年来保持稳定,维持在 30%左右,2021 年略有降低,相比上年同期减少 5.75pct 至 31.32%,2022 年 Q1 同比增加 11.17pct。

个股方面,2021 年营收前五的企业是首创环保、洪城环境、重庆水务、兴蓉 环境、中原环保,营收及同比增速为 222.33 亿元(+15.65%)、81.74 亿元 (+23.83%)、72.52 亿元(+14.22%)、67.32 亿元(+25.36%)和 61.4 亿元 (+185.64%)。归母净利润前五的企业是首创环保、重庆水务、兴蓉环境、中山公用、洪城环境,归母净利润及同比增速分别是 22.87 亿元(+55.58%) 、 20.78 亿元(+17.13%)、14.94 亿元(+15.10%)、14.66 亿元(+6.61%)、8.20 亿元(+ 23.52%)。

3. 水处理:水治理持续推进,“十四五”人居环境整治为水处理带来发展新机遇

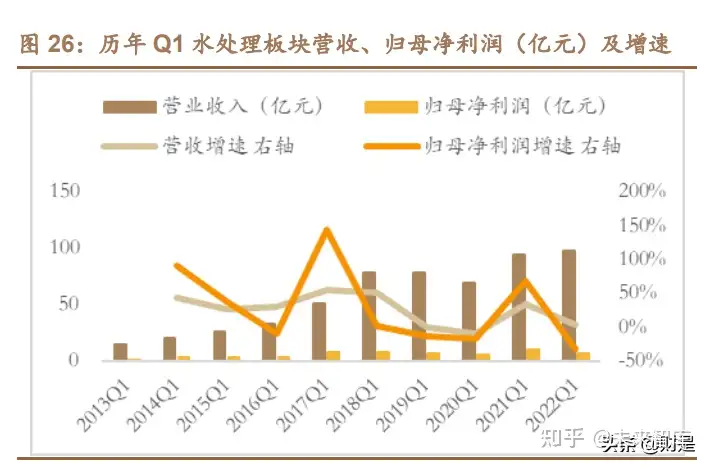

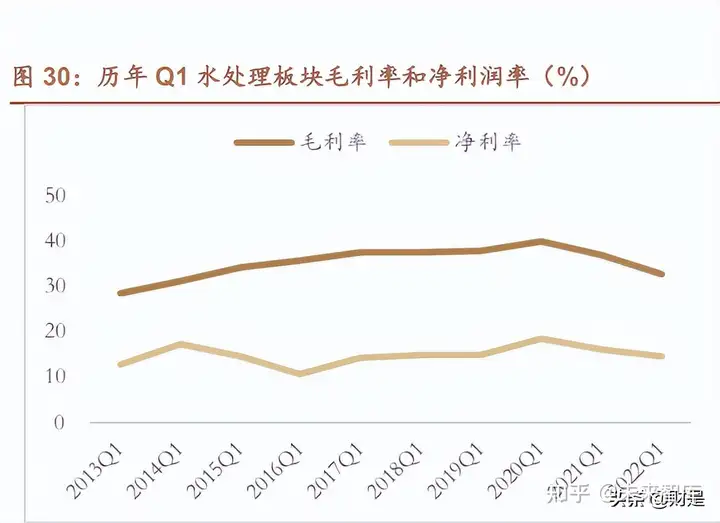

根据 wind 数据,2021 年德邦环保细分领域水处理板块(共 35 家上市公司) 全年实现收入 504.76 亿元,同比增长 5.7%;归母净利润合计 7.97 亿元,同比下 降 29%,主要系巴安水务和博天环境归母净利润大幅降低;2022 年 Q1 实现收入 97.92 亿元,同比增长 4.2%;归母净利润合计 6.65 亿元,同比下降 31.7%。水 处理行业近年受 PPP 政策影响较大,资产减值、商誉减值影响波动较大。以博天 环境为例,2021 年其营收、归母净利润均大幅下滑,营业收入受新冠疫情及市场 融资大环境影响,外部订单量逐年减少,公司部分项目暂停或延迟开工,工程进 度放缓,导致营业收入下降,影响毛利大幅减少,使公司流动性资金紧张、融资 能力下降,而导致项目施工非正常停工、工期延后、项目拟关闭。

随着我国工业化进程以及城镇化速度的加快,为水环境治理带来了巨大压力, 治理难度进一步加大。国家为加强生态环境保护,积极推进城镇污水处理领域补 短板、强弱项工作,全面提升污水收集处理及资源化利用能力水平。近年来,国 家陆续出台《关于推进污水资源化利用的指导意见》、《“十四五”城镇污水处理及资源化利用发展规划》等多项政策推进国内水处理行业提标改造。可以预计未来 几年我国水处理行业将迎来新一轮投资周期,水治理、河湖水系综合整治、污水 资源化等市场有望进一步释放。

2021 年水处理板块毛利率和净利率分别为 35.73%和 16.2%,分别同比降低 0.29pct、3.05pct。整体来看,水处理板块近年毛利率和净利率近年来比较稳定。 根据中国住建部的《城市建设统计年鉴》数据显示,2011-2020 年中国污水排放 量逐年增长,2020 年中国城市污水排放量为 557 亿吨,县城污水排放量为 99 亿 吨,合计 656 亿吨。目前,污水的处理价格在 1.5-2.5 元/立方米左右,经测算得 出,2020 年,城市和县城的污水处理规模约为 984 亿元到 1640 亿元。

《“十四五”节能减排综合工作方案编制技术指南》中指出,基于“十四五” 水环境质量改善要求,初步考虑全国 COD 相对 2020 年减排比例目标为 8%,后 续将根据“十四五”有关规划要求和减排潜力测算情况进行优化调整。国家统计 局公布的 COD 数据在过去五年间有较大降低,体现了我们国家近年来污染防治所取得的巨大成效。预计未来市场规模会随着减排要求提升不断提高。

财务指标方面,资产负债率自 2018 年后呈现逐年降低态势,2021 年比上年 同期下降 0.81pct 至 45.54%,2022 年 Q1 同期下降 0.46pct 至 44.57%;2021年收现比为 92.46%,同比增加 9.29pct,2022 年 Q1 同比增加 13.54pct;经营性 现金流净额/收入近年来保持稳定,维持在 20%左右,2021 年略有降低,相比上 年同期减少 2.08pct 至 20.45%,2022 年 Q1 同比减少 1.75pct。

个股方面,2021 年营收前五的企业是碧水源、中金环境、节能国祯、博世科、 兴源环境,营收及同比增速为 95.49 亿元(-0.72%)、51.87 亿元(+22.95%)、 44.77 亿元(+15.71%)、26.57 亿元(-26.4%)和 23.36 亿元(-4.59%)。归母净利润前五的企业是碧水源、金达莱、节能国祯、鹏鹞环保、联泰环保,归母净 利润及同比增速分别是 5.84 亿元(-48.93%)、3.83 亿元(-0.94%)、3.67 亿元 (+10.62%)、3.11 亿元(-19.25%)、3.03 亿元(+27.21%)。

4. 大气治理:非电行业改造持续推进,低碳节能是未来转型方向

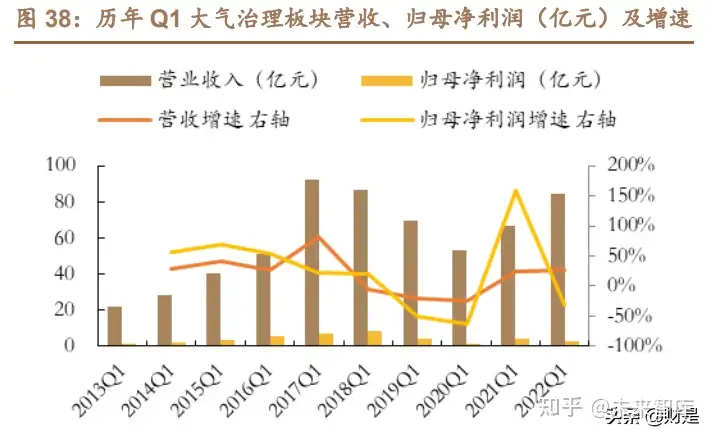

根据 wind 数据,2021 年德邦环保细分领域大气治理板块(共12 家上市公司) 全年实现收入 371.9 亿元,同比增长 8.2%;归母净利润合计 13.37 亿元,同比增 长 816.2%,主要系三聚环保扭亏为盈;2022 年 Q1 实现收入 84.48 亿元,同比 增长 27%;归母净利润合计 2.7 亿元,同比下降 30.7%,主要系三聚环保归母净 利润大幅减少。

“十三五”期间,全国空气质量明显改善,火电行业的超低排放改造已完成。 随着钢铁、水泥、平板玻璃、电解铝、石化等非电行业的烟气治理超低排放改造 持续推进,传统电除尘行业仍有发展空间。2021 年 11 月,中共中央国务院印发 《关于深入打好污染防治攻坚战的意见》。《意见》中明确到 2025 年,生态环境 持续改善,主要污染物排放总量持续下降,单位国内生产总值二氧化碳排放比 2020 年下降 18%,地级及以上城市细颗粒物(PM2.5)浓度下降 10%,空气质 量优良天数比率达到 87.5%。各地市分别印发相关文件,制定相关指标。在碳中 大背景下,大气治理将加速向绿色、低碳、高效、节能的方向转型。

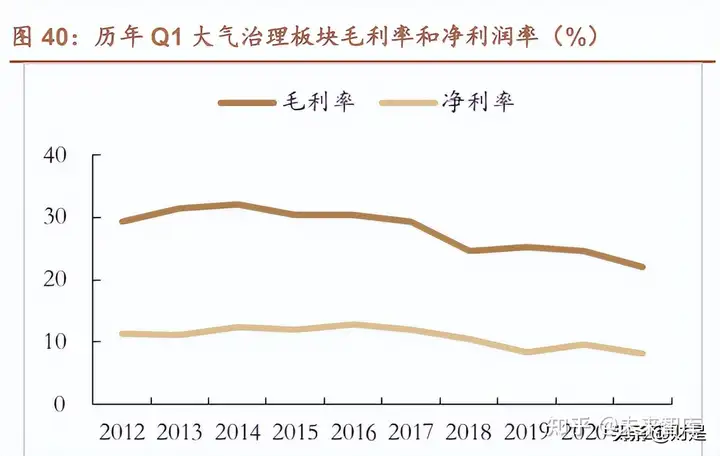

2021 年大气治理板块毛利率和净利率分别为 22.02%和 8.25%,分别同比降 低 2.56pct、1.32pct。整体来看,大气治理板块近年毛利率和净利率略有下降。 2021 年 10 月,财政部发布关于提前下达 2022 年大气污染防治资金预算的 通知,本次共下达 2022 年大气污染防治资金 207 亿元,31 个省市发放大气污染 防治资金,其中河北省、山东省、陕西省资金总额排名前三,分别下达约 33 亿、 24 亿、21 亿大气污染防治资金。与 2021 年的 125 亿元相比,增加了 82 亿元, 增幅为 65.6%。根据中国大气网,这些资金将用于支持开展减污降碳等相关工作, 主要包括支持北方地区冬季清洁取暖、工业污染深度治理、能力建设等重点工作, 推动产业结构、能源结构不断优化调整,促进全国环境空气质量持续改善。

《“十四五”节能减排综合工作方案》中提出,将污染减排与节能降碳工作有 机融合、一体推进,在重点行业、园区、城镇、交通物流、农业农村、公共机构、 重点区域、煤炭消费、挥发性有机物整治、环境基础设施等 10 大节能减排重点工 程中协同部署。在对象上,以钢铁、有色金属、建材、石化化工等行业和能源、 工业、城乡建设、交通运输等领域为重点;在措施上,重点行业突出节能改造和 污染物深度治理,重点领域突出能源清洁高效利用和污染源头治理;在效果上, 通过实施节能减排工程,推动能源利用效率大幅提高、主要污染物排放总量持续 减少,实现减污降碳协同增效。可见在“十四五”期间,温室气体监测、非电领 域排放改造、汽车尾气治理等领域仍有投资机会。

财务指标方面,资产负债率除 2020 年和 2021 年 Q1 较低,其余基本维持在 50%,2022 年 Q1 同期增加 7.34pct 至 50.34%;2021 年收现比为 77.01%,同 比下降 1.83pct,2022 年 Q1 同比下降 11.7pct 至 78.12%;经营性现金流净额/ 收入 2021 年略有降低,相比上年同期减少 1.32pct 至 10.29%,2022 年 Q1 同比 增加 0.76pct 至 16.18%。

个股方面,2021 年营收前五的企业是龙净环保、清新环境、三聚环保、远达 环保、菲达环保,营收及同比增速为 112.97 亿元(+10.96%)、68.8 亿元(+66.87%)、 57.51 亿元(-19.38%)、44.38 亿元(+20.66%)和 33.84 亿元(+8.77%)。归母 净利润前五的企业是龙净环保、清新环境、再升科技、同兴环保、三聚环保,归 母净利润及同比增速分别是 8.6 亿元(+22.42%)、5.68 亿元(+170.54%)、2.49 亿元(-30.64%)、1.62 亿元(+5.44%)、0.83 亿元(-106.01%)。(报告来源:未来智库)

5. 固废处理:“十四五”是循环经济元年,资源化或大展拳脚

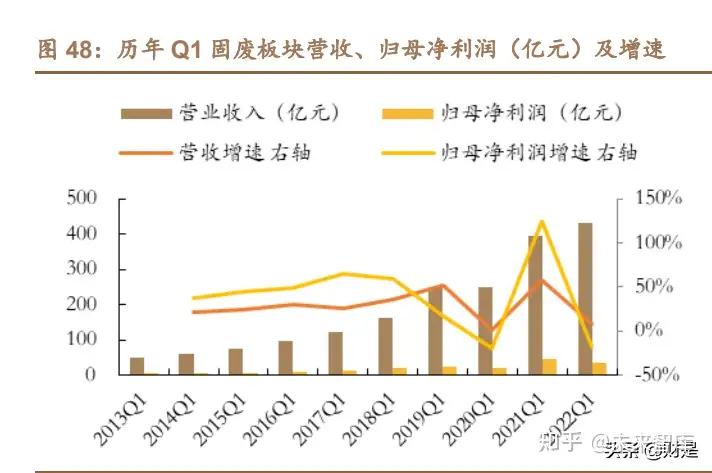

根据 wind 数据,2021 年德邦环保细分领域固废板块(共 34 家上市公司)全 年实现收入 1919.28 亿元,同比增长 21.91%;归母净利润合计 131.32 亿元,同 比减少 1.64%;毛利率为 25.4%,同比降低 4.93pct,净利润率 12.43%,同比降 低 2.98pct;现金流方面,收现比 91.51%,同比下降 2.51pct,经营性活动现金流 净额/营收比例为 13.29%,同比下降 3.36pct;资产负债率方面,固废板块整体资 负债率在 47.97%,同比下降 1.91pct。2022 年 Q1 固废板块实现收入 429.96 亿 元,同比增长 8.45%;归母净利润合计 36.26 亿元,同比下降 17.93%;毛利率 为 24.87%,同比降低 5.93pct,净利润率 11.99%,同比降低 5.58pct;现金流方 面,收现比 95.15%,同比下降 1.94pct,经营性活动现金流净额/营收比例为 15.04%,同比下降 1.34pct;资产负债率为 47.88%,同比下降 1.56pct。

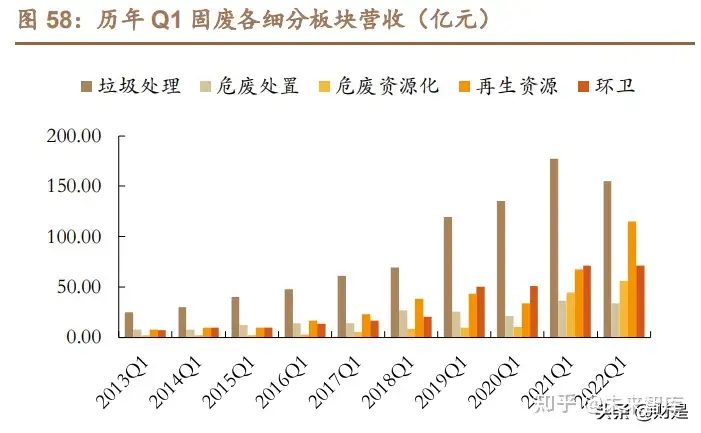

分板块来看,2021 年营业收入除环卫板块外,均实现增长,其中垃圾处理板 块增长 21%,危废处置增长 7.1%,危废资源化增长 42.6%,再生资源增长 53.9%, 环卫下降 3.4%;归母净利润,危废资源化和再生资源实现大幅上涨,分别增长 53.7%、62.3%;垃圾处理、危废处置、危废资源化、再生资源、环卫毛利率分别 为 28.05%(-7.32pct)、25.77%(-4.70pct)、25.78%(-2.30pct)、20.36%(-2.36pct)、 23.4%(-3.43pct),净利率分别为 16.40%(-2.91pct)、12.01%(-5.01pct)、10.24% (-3.11pct)、8.97%(-0.35pct)、8.50%(-3.8pct)。现金流方面,垃圾处理、危废处 置 、 危 废 资 源 化 、 再 生 资 源 、 环 卫 收 现 比 分别为 78.51%(-8.42pct) 、 103.98%(+6.46pct)、94.61%(-5.14pct)、108.77%(+6.68pct)、95.02%(-2.12pct), 经营性现金流/营业收入分别为 18.15%(-4.86pct)、17.37%(-0.43pct)、11.17% (+0.45pct)、7.26%(+0.27pct)、5.1%(-6.79pct)。2022 年 Q1 营业收入危废资源 化及再生资源实现大幅增长,其中危废资源化板块增长 25.7%,再生资源增长 70.4%;归母净利润、毛利率、净利率各版块均有下滑;现金流方面,垃圾处理、 环卫收现比有所提升,分别为 95.35%(+2.33pct)、90.67%(+7.2pct),危废处置、 危废资源化和环卫的经营性活动现金流净额/营收明显提升。

个股方面,2021 年营收前五的企业是中国天楹、格林美、浙富控股、盈峰环 境、瀚蓝环境,营收及同比增速为205.93亿元(-5.83%)、193.01亿元(+54.83%)、 141.35 亿元(+69.42%)、118.14 亿元(-17.57%)和 117.77 亿元(+57.41%)。 归母净利润前五的企业是浙富控股、伟明环保、三峰环境、瀚蓝环境、城发环境, 归母净利润及同比增速分别是 23.12 亿元(+69.74%)、15.35 亿元(+22.13%)、 12.38 亿元(+71.78%)、11.63 亿元(+10.01%)、9.63 亿元(+56.77%)。

5.1. 垃圾处理:历史拖延补贴有望解决,垃圾焚烧发电盈利能力或将优化

2022 年政府性基金预算本级支出大幅增加。3 月 24 日财政部公开中央政府 性基金预算,2022 年政府性基金预算本级支出 7183 亿元,较 2021 年增加 4048 亿元,相比往年,今年中央政府性基金本级支出中未披露“可再生能源补贴”科 目,而是与其他项共同列入“其他政府性基金支出”科目,其他政府性基金支出 4594.47 亿元,同比 2021 年预算增加超过 3600 亿元。报告中明确提出完善清洁 能源支持政策,大力发展可再生能源,积极推动解决可再生能源发电补贴资金缺 口。国补拖欠问题有望加速解决。

国补政策全落地,存量项目补贴央地分担,新项目进入平价上网时代。2020 年来可再生能源政策频发,新规划分 2020 年为分界线:2020 年内并网且纳入补 贴清单的存量项目按照 0.65 元/度发放,并网 15 年补贴期满;2020 年内并网未 纳入清单范围内及已开工未并网的项目由中央和地方共同承担,以 0.65 元/度标 杆电价为基准,地方政府承担 0.1 元/度,其余部分由中央承担;2020 年内未开工 的增量项目实行竞价上网。随着补贴退坡,发放范围的敲定,存量项目的补贴缺 口发放有望进一步加速,新增项目全面进入平价上网时代。随国补发放加速,垃 圾焚烧发电企业应收账款回流、其现金流有望持续向好。

5.2. 危废处置:无害化产能大幅增长,处置价格逐渐回落

2019 年,全国 196 个大、中城市工业危险废物产生量达 4498.9 万吨,综合 利用量 2491.8 万吨,处置量 2027.8 万吨,贮存量 756.1 万吨,危险废物产生量 呈逐年上升趋势。截至 2019 年底,全国各省(区、市)颁发的危险废物(含医 疗废物)许可证共 4195 份。相比 2006 年,2019 年全国危险废物(含医疗废物) 许可证数量增长 376%。

近年来,由于水泥窑协同处置产能大量释放以及危废焚烧项目资质和产能的 迅速增加,大量新项目陆续建成投运,危险废物总体处理能力不足的前景得到极 大缓解,同时危险废物处置价格从高位回落。国内个别区域如广东、山东等地焚 烧处置费已从 2017 年均价 6000 元/吨,跌至今年的 2000 元/吨-3000 元/吨,跌 幅超 50%。作为产废大省的江苏省,2019-2021 年危险废物处置价格呈持续下降 趋势,2021 年焚烧、柔性填埋和刚性填埋平均价格降至 3000 元/吨、1900 元/吨 和 4500 元/吨,较 2020 年同期分别下降 40%、45.7%和 22.4%。

随着危废处置市场进入平稳发展阶段,行业投资热度降温,围绕危险废物物 料来源的竞争将加剧。危险废物经营单位由并购逐步转为精细化运营。在这个过 程中,技术更先进、处理成本低、管理有优势、安全风险低的企业将获得更大竞 争优势。

5.3. 危废资源化:资源化利用是重中之重,细分赛道危废金属资源化关注度较高

2021 年 5 月 11 日国务院办公厅发布了《强化危险废物监管和利用处置能 力改革实施方案》。方案指出,到 2022 年底,危险废物监管体制机制进一步完 善,建立安全监管与环境监管联动机制;危险废物非法转移倾倒案件高发态势得 到有效遏制。2021 年 7 月 7 日,国家发展改革委印发《“十四五”循环经济发 展规划》,规划指出,到 2025 年,主要资源产出率比 2020 年提高约 20%,再 生有色金属产量达到 2,000 万吨,其中再生铜、再生铝和再生铅产量分别达到 400 万吨、1,150 万吨、290 万吨。为固危废资源化利用行业未来市场奠定政策 基础。

根据 2020 年国家统计局数据,我国危废综合利用量分布较为集中,主要集中在华东、西南和华北,分别占全国综合利用量 34.07%、19.39%和 14.65%,其 余各分区占比不到 10%。

危废资源化行业壁垒较高,目前行业仍是小、散、乱的格局,行业头部企业 逐步完善全产业链布局,在竞争中优势较为明显,以高能为例,2021 年全年资源 化利用板块处置各类固废危废 38.4 万吨,毛利率为 13.65%,虽受上游原材料价 格波动,毛利率比上年同期减少 12.62 个百分点,但其对抗大宗商品波动能力明 显高于小微企业。

5.4. 再生资源:构建循环经济体系,细分废塑料以及废旧动力电池再生回 收值得重视

国家发改委发布《“十四五”循环经济发展规划》,围绕工业、社会生活、农 业三大领域,提出到 2025 年基本建立资源循环型产业体系,主要资源产出率比 2020 年提高约 20%,对农作物秸秆、大宗固废、建筑垃圾、废纸、废钢、有色 金属的利用率或使用量作出明确规划,并针对目标部署五大重点工程(包括大宗 固废利用工程、建筑垃圾资源化利用工程等)和六大重点行动(包括废弃电器电 子产品回收利用提质行动、塑料污染全链条治理专项行动等),资源循环利用产业 产值达到 5 万亿元 。

以动力电池为例,2018 年来动力电池回收政策频发,国家陆续出台动力电池 回收利用试点方案,促进行业规范化发展,鼓励回收企业与新能源汽车厂加强渠 道合作,规范动力电池梯次利用,规范动力电池回收处理过程的环境管理,明确 回收主体责任。经我们测算,动力电池回收市场广阔,2030 年预计超过千亿。

5.5. 环卫:物业企业涌入,市场竞争加入

我国城市化进程不断加快,相应的垃圾产生量也在急剧增长,据住建部统计, 2020 年我国生活垃圾清运量达 23512 万吨,其中垃圾无害化处理量为 23452 万 吨。目前全国无害化处理场(厂)1287 座,无害化处理能力达 963460 吨/日。

环卫市场已达千亿市场规模,物业公司进入竞争加剧。2019 年中国环卫市场 化规模为 1835 亿元,2020 年市场化规模达 2056 亿元。环卫服务作为居民生活 刚性需求,市场空间未来会随着居民生活水平提高而不断扩容, 同时市场化率的 提升将继续推动环卫服务订单继续加速释放。

由于环卫市场技术门槛低、市场规模大,越来越多的物业头部企业利用其资 金优势、管理优势以及产业链优势,快速占领环卫市场,扩大市场份额。物企环 卫并购此起彼伏,根据环境司南统计,2021 年雅生活服务、恒大物业、世茂服务、 金地物业、旭辉永升服务、龙光智慧服务等知名物管企业先后通过并购方式进入 环卫赛道,无锡金沙田、广州奇岭环境、深圳深兄环境、北京慧丰清轩、陕西明 堂环卫、大连明日环境等一批知名环卫企业也由此并入物业版图;下半年,地产 公司债务危机愈演愈烈,受此拖累,物管并购环卫步伐明显放缓。随着房地产逐 步回暖,物管并购环卫热潮有望持续。

6. 环境监测/检测:碳减排带来新机遇,智慧化、国产化是未来发展方向

根据 wind 数据,2021 年德邦环保细分领域环境监测/检测(共 12 家上市公 司)全年实现收入 141.27 亿元,同比增长 4.5%;归母净利润合计 10.22 亿元, 同比降低 30.7%;2022 年 Q1 实现收入 24.48 亿元,同比增长 0.9%;归母净利 润合计 0.78 亿元,同比下降 21.7%。

环境监测/检测板块 2021 年毛利率和净利率分别为 43.42%和 12.42%,分别 同比降低0.79pct、4.59pct;2022年Q1毛利率和净利率分别为43.87%和13.35%, 基本持平。财务指标方面,资产负债率维持在 30%左右,2021 年比上年同期下 降 2.42pct 至 28.67%,2022 年 Q1 同比下降 1.6pct 至 27.55%;2021 年收现比 为 93.99%,同比减少 6.51pct,2022 年 Q1 同比增加 2.09pct 至 108.81%;经营 性现金流净额/收入 2021 年略有降低,相比上年同期减少 5.1pct 至 12.62%,2022 年 Q1 同比下降 11.01pct 至 5.32%。

个股方面,2021 年营收前五的企业是聚光科技、汉威科技、雪迪龙、威派格、 理工环科,营收及同比增速为 37.51 亿元(-8.55%)、23.16 亿元(+19.32%)、 13.81 亿元(+13.86%)、12.64 亿元(+26.12%)和 11.12 亿元(-2.25%)。归母 净利润前五的企业是汉威科技、雪迪龙、威派格、三川智慧、和达科技,归母净 利润及同比增速分别是 2.63 亿元(+28.05%)、2.22 亿元(+47.52%)、1.96 亿 元(+14.65%)、1.89 亿元(-11.01%)、1 亿元(+32.41%)。

碳监测是碳市场重要辅助手段,2021 年 7 月 16 日,全国碳排放权交易市场 正式启动。全国碳市场的建设运行,意味着相关行业碳排放量核算已具备较为完 善的机制。截至 2022 年 4 月 30 日,全国碳市场碳排放配额(CEA)累计成交量 1.90 亿吨,累计成交额 82.38 亿元,均价碳市场 43.36 元/吨。碳排放权未来会与 国际接轨,越来越市场化。“十四五”期间,在全面加强生态环境保护、深入打好 污染防治攻坚战的大背景下,国家在生态环境保护的目标不变、力度不减,为巩 固现有环境改善成果并进一步提升环境质量,环境监测网络将不断深入拓展,环 境监测点位从省级至县级进行全面覆盖, 使得环境监测行业的市场需求持续旺盛。 《“十四五”生态环境监测规划》明确指出,组织火电、钢铁、石油天然气开采、 煤炭开采、废弃物处理等重点行业企业开展二氧化碳、甲烷等温室气体排放监测 试点工作,推进碳排放实测技术发展和信息化水平提升。因此,在“双碳”目标 背景下产生的减污降碳协同管控,将使环境监测市场迎来新一轮发展。

7. 园林:行业前景良好,商业模式有待完善

根据 wind 数据,2021 年德邦环保细分领域园林板块(共 7 家上市公司)全 年实现收入 242.54 亿元,同比下降 5.44%;归母净利润合计-25.34 亿元,同比 下降 2126.96%,主要系东方园林和 st 美尚归母净利润大幅下滑;2022 年 Q1 实 现收入48.31亿元,同比下降12.8%;归母净利润合计-4.96亿元,同比下降89.98%。 2021 年毛利率和净利率分别为 20.74%和 16.26%,分别同比降低 5.21pct、提升 6.73pct;2022 年 Q1 毛利率和净利率分别为 25.58%和 20.16%,分别同比增加 3.66pct、2.21pct。财务指标方面,资产负债率呈现逐年升高态势,2021 年比上 年同期增加 3.15pct 至 69.27%,2022 年 Q1 同比增加 6.13pct 至 69.5%;2021 年收现比为 111.73%,同比增加 10.73pct,2022 年 Q1 同比下降 11. 4pct;经营 性现金流净额/收入 2021 年大幅降低,相比上年同期减少 18.63pct 至 10.18%, 2022 年 Q1 同比下降 8.73pct。

个股方面,2021 年营收前五的企业是东方园林、岳阳林纸、节能铁汉、美晨 生态、绿茵生态,营收及同比增速为 104.87 亿元(+20.18%)、78.38 亿元 (+10.15%)、26.63亿元(-36.78%)、20.76亿元(-32.28%)和5.85亿元(-38.29%)。 归母净利润前五的企业是岳阳林纸、绿茵生态、ST 云投、节能铁汉、美晨生态, 归母净利润及同比增速分别是 2.98 亿元(-28%)、1.66 亿元(-41%)、-0.73 亿 元(-22.12%)、-3.54 亿元、-3.67 亿元。

根据中研普华产业研究院,2019 年全国新增国家森林城市 28 个、国家园林 城市 39 个,城市人均公园绿地面积达 14.11 平方米。住建系统完成城市建成区绿 地 219.7 万公顷,城市建成区绿地率、绿化覆盖率分别达 37.34%、41.11%。2020 年新增 66 个城市开展国家森林城市建设,开展国家森林城市建设的城市达 441 个。城市人均公园绿地面积达 14.8 平方米,全国建成绿道近 8 万公里。国家一系 列政策的出台为园林行业的发展提供了政策性支持。2020 年 1 月,国务院发布《关 于加强城市绿化建设的通知》,该通知对今后一段时期的城市绿化指标提出量化要 求,使得各级政府对城市绿化工作的重视程度大大提高。住建部发布的《城市绿 化规划建设指标的规定》也对各类绿地的建设提出了明确的指标,其中明确要求 新建居住区绿地占居住区总用地比率不低于 30%,预计规定将为住宅园林的建设 提供了政策保障。

园林景观行业因标准体系有待完善、资金瓶颈制约、专业人才缺乏等问题, 发展受到限制。尤其是资金问题,因园林景观行业具有资金密集型的特点,承接 园林工程的业务规模与企业的资金实力密切相关。园林景观工程项目需要占用大 量的资金,包括投标保证金、履约保证金以及质保金等,使得园林景观行业大部 分公司固定资产的规模较小,融资渠道有限。资金缺乏是园林景观企业的最大瓶 颈,一定程度上限制了企业的快速扩张。(报告来源:未来智库)

8. 环境修复:全国土壤普查再启动,万亿市场或扬帆起航

根据 wind 数据,2021 年德邦环保细分领域环境修复板块(共 9 家上市公司) 全年实现收入 71.64 亿元,同比增长 16.22%;归母净利润合计-8.48 亿元,主要 系京蓝科技归母净利润大幅亏损;2022 年 Q1 实现收入 12.71 亿元,同比增长 32.23%;归母净利润合计-0.62 亿元。2021 年毛利率和净利率分别为 27.87%和 11.67%,分别同比降低 5.27pct、2.17pct;2022 年 Q1 毛利率和净利率分别为 25.16%和 11.43%,分别同比降低 3.3pct、6.77pct。财务指标方面,资产负债率 呈现近年维持在 50%左右,2021 年为 51.31%,2022 年 Q1 为 50.36%;2021 年收现比为 86.85%,同比下降 7.07pct,2022 年 Q1 同比下降 16.04pct;经营性 现金流净额/收入 2021 年为-1.48%,2022 年 Q1 为-23.24%。

个股方面,2021 年营收前五的企业是正和生态、建工修复、永清环保、通源 环境、华控赛格,营收及同比增速为 11.34 亿元(+6.82%)、10.81 亿元(+4.08%)、 9.99 亿元(+33.39%)、9.62 亿元(+12.75%)和 9.36 亿元(+309.24%)。归母 净利润前五的企业是正和生态、南大环境、建工修复、路德环境、永清环保,归 母净利润及同比增速分别是 1.08 亿元(-2.77%)、0.93 亿元(-29.35%)、0.89 亿元(+6.28%)、0.76 亿元(+58.23%)、0.7 亿元(+115.45%)。

根据生态环境部环境规划院发布的《2021 年土壤环境修复行业市场分析报 告》,我国土壤环境修复项目数量逐年增加,修复工程市场总投资规模逐渐稳定在 100 亿元上下。2021 年全国公开招投标的土壤治理修复项目共计 3626 个,项目 总金额约为 156.6 亿元。

2020 年 3 月,国务院办公厅印发《关于构建现代环境治理体系的指导意见》, 针对工业污染地块,鼓励采用“环境修复+开发建设”模式,创新环境治理模式。 2022 年 2 月,国务院印发《关于开展第三次全国土壤普查的通知》(以下简称《通 知》),决定自 2022 年起开展第三次全国土壤普查。这已是时隔 40 多年,全国土 壤再次普查,普查时间将从 2022 年持续到 2025 年。《方案》显示,三普的普查 内容,包括土壤性状普查、土壤类型普查、土壤立地条件普查、土壤利用情况普 查、土壤数据库和土壤样品库构建、土壤质量状况分析、普查成果汇总等。预示 着“十四五”时期,我国土壤污染防治进入新阶段。据《中国土壤修复行业市场 前瞻与投资战略规划分析报告》数据显示,土壤修复市场空间高达 4.6 万亿,未 来规模将进一步扩大,甚至达到 10 万亿级别。

9. 环保设备:高质量发展带动 2025 年万亿环保装备市场,聚焦细分领域“专精特新”企业

根据 wind 数据,2021 年德邦环保细分领域环保设备板块(共13 家上市公司) 全年实现收入 224.03 亿元,同比增长 19.54%;归母净利润合计 14.94 亿元,同 比增长 15.32%;2022 年 Q1 实现收入 50.1 亿元,同比增长 14.7%;归母净利润 合计 3.22 亿元,同比增长 9.72%,在疫情反复及大宗商品价格持续走高情况下, 板块业绩仍然实现稳定增长。2021 年毛利率和净利率分别为 27.98%和 11.32%, 分别同比降低 4.66pct、3.67pct;2022 年 Q1 毛利率和净利率分别为 28.73%和 8.93%,分别同比下降 5.36pct、2.19pct。财务指标方面,资产负债率呈现逐年降 低态势,2021 年比上年同期下降 2.68pct 至 40.44%,2022 年 Q1 同比下降 1pct 至 39.09%;2021 年收现比为 88.82%,基本与上年持平,2022 年 Q1 同比下降 24.95pct 至 112%;经营性现金流净额/收入 2021 年大幅降低,相比上年同期减 少 4.33pct 至 13.2%,2022 年 Q1 同比下降 5.84pct 至 18.69%。

个股方面,2021 年营收前五的企业是冰轮环境、景津装备、创元科技、开能 健康、盛剑环境,营收及同比增速为 53.83 亿元(+33.14%)、46.51 亿元(+39.7%)、 36.97 亿元(+15.06%)、15.11 亿元(+27.97%)和 12.33 亿元(+31.49%)。归 母净利润前五的企业是景津装备、冰轮环境、力合科技、盛剑环境、创元科技, 归母净利润及同比增速分别是 6.47 亿元(+25.7%)、3.01 亿元(+35.2%)、2.55 亿元(-2.55%)、1.52 亿元(+25.28%)、1.09 亿元(-6.67%)。

2022 年 1 月 21 日,工信部、科技部、生态环境部等三部门联合印发《环保 装备制造业高质量发展行动计划》,《行动计划》提出,到 2025 年,环保装备制 造行业技术水平明显提升,并且产值力争达到 1.3 万亿元。为行业指明了方向, 在科技创新、产品供给、产业结构、发展模式四个方面制定了四大行动。在政策 的推动下,我国环保装备制造业需求端将得到很大的提升空间,在细分领域精耕 细作的中小企业、专精特新企业有望率先收益。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】

免责声明:文章内容来自互联网,本站仅作为分享,不对其真实性负责,如有侵权等情况,请与本站联系删除。

转载请注明出处:环保行业2021年报及2022年一季报总结:破茧整合中砥砺前行 https://www.zentong.com/cj/14591.html